Uitvoeringsverordening 2011/282 - Maatregelen ter uitvoering van de btw-richtlijn (herschikking) - Hoofdinhoud

23.3.2011 |

NL |

Publicatieblad van de Europese Unie |

L 77/1 |

UITVOERINGSVERORDENING (EU) Nr. 282/2011 VAN DE RAAD

van 15 maart 2011

houdende vaststelling van maatregelen ter uitvoering van Richtlijn 2006/112/EG betreffende het gemeenschappelijke stelsel van belasting over de toegevoegde waarde

(herschikking)

DE RAAD VAN DE EUROPESE UNIE,

Gezien het Verdrag betreffende de werking van de Europese Unie,

Gezien Richtlijn 2006/112/EG van de Raad van 28 november 2006 betreffende het gemeenschappelijke stelsel van belasting over de toegevoegde waarde (1), en met name artikel 397,

Gezien het voorstel van de Commissie,

Overwegende hetgeen volgt:

(1) |

Verordening (EG) nr. 1777/2005 van de Raad van 17 oktober 2005 houdende vaststelling van maatregelen ter uitvoering van Richtlijn 77/388/EEG betreffende het gemeenschappelijke stelsel van belasting over de toegevoegde waarde (2) moet op verscheidende punten ingrijpend worden gewijzigd. Ter wille van de duidelijkheid en de logica is het wenselijk de betrokken bepalingen te herschikken. |

(2) |

Richtlijn 2006/112/EG behelst voorschriften voor de btw die in bepaalde gevallen ruimte laten voor interpretatie door de lidstaten. De vaststelling van gemeenschappelijke maatregelen ter uitvoering van Richtlijn 2006/112/EG zou moeten leiden tot een toepassing van het btw-stelsel die meer overeenstemt met het doel van de interne markt in de gevallen waarin bij de toepassing verschillen optreden of zouden kunnen optreden die onverenigbaar zijn met de goede werking van die interne markt. Deze uitvoeringsmaatregelen zijn slechts wettelijk bindend vanaf de datum van inwerkingtreding van deze verordening en doen geen afbreuk aan de geldigheid van de voordien door de lidstaten vastgestelde wetgeving, noch van de interpretatie die door deze lidstaten voor die datum is gehanteerd. |

(3) |

In deze verordening dient rekening te worden gehouden met wijzigingen die voortvloeien uit de vaststelling van Richtlijn 2008/8/EG van de Raad van 12 februari 2008 tot wijziging van Richtlijn 2006/112/EG wat betreft de plaats van een dienst (3). |

(4) |

De doelstelling van deze verordening is te zorgen voor een eenvormige toepassing van het bestaande btw-stelsel door maatregelen vast te stellen ter uitvoering van Richtlijn 2006/112/EG, met name betreffende de belastingplichtigen, de levering van goederen en diensten, en de plaats van de belastbare handelingen. Overeenkomstig het in artikel 5, lid 4, van het Verdrag betreffende de Europese Unie neergelegde evenredigheidsbeginsel gaat deze verordening niet verder dan nodig is om deze doelstelling te verwezenlijken. De eenvormigheid van de toepassing wordt het best gegarandeerd door een verordening, aangezien die bindend en rechtstreeks toepasselijk is in alle lidstaten. |

(5) |

De uitvoeringsbepalingen omvatten specifieke voorschriften die een antwoord geven op bepaalde toepassingsvragen, en zij moeten, uitsluitend in die specifieke gevallen, zorgen voor een eenvormige aanpak in de gehele Unie. Zij zijn derhalve niet bindend voor andere gevallen en moeten, gelet op hun formulering, op restrictieve wijze worden toegepast. |

(6) |

Wanneer een niet-belastingplichtige zijn woonplaats wijzigt en een nieuw vervoermiddel overbrengt, of wanneer een nieuw vervoermiddel wordt teruggezonden naar de lidstaat vanwaaruit het oorspronkelijk aan de niet-belastingplichtige die het terugzendt was geleverd met vrijstelling van de btw moet duidelijk zijn dat dit geen intracommunautaire verwerving van een nieuw vervoermiddel betreft. |

(7) |

Voor sommige diensten volstaat het dat de dienstverrichter aantoont dat de al dan niet belastingplichtige afnemer van deze diensten buiten de Gemeenschap is gevestigd om het verstrekken van die diensten buiten het toepassingsgebied van de btw te doen vallen. |

(8) |

Er dient te worden verduidelijkt dat de toekenning van een btw-identificatienummer aan een belastingplichtige die diensten verricht naar of afneemt vanuit een andere lidstaat, en ter zake waarvan de btw alleen door de afnemer verschuldigd is, geen afbreuk doet aan de aanspraak van die belastingplichtige op de niet-belastbaarheid van zijn intracommunautaire verwervingen van goederen. Niettemin wordt een belastingplichtige die in het kader van een intracommunautaire verwerving van goederen zijn btw-identificatienummer aan de leverancier meedeelt, in ieder geval geacht ter zake van die handelingen voor belastingheffing te hebben gekozen. |

(9) |

De verdere integratie van de interne markt heeft geleid tot een grotere behoefte aan grensoverschrijdende samenwerking tussen marktdeelnemers die in verschillende lidstaten zijn gevestigd, en tot de ontwikkeling van Europese economische samenwerkingsverbanden (EESV’s), opgericht overeenkomstig Verordening (EEG) nr. 2137/85 van de Raad van 25 juli 1985 tot instelling van Europese economische samenwerkingsverbanden (EESV) (4). Daarom moet worden verduidelijkt dat EESV’s belastingplichtigen zijn wanneer zij onder bezwarende titel goederenleveringen of diensten verrichten. |

(10) |

Er dient een duidelijke definitie te worden gegeven van restaurant- en cateringdiensten, het onderscheid tussen beide dient te worden gemaakt en de passende behandeling van deze diensten dient te worden vastgesteld. |

(11) |

Duidelijkheidshalve moeten de de handelingen die als langs elektronische weg verrichte dienst aan te merken zijn in een lijst worden opgenomen zonder dat deze daarom definitief of limitatief is. |

(12) |

Er moet worden bepaald dat een verrichting die uitsluitend bestaat in het assembleren van verschillende door de afnemer geleverde machineonderdelen als een dienst moet worden aangemerkt, en voorts wat de plaats van die dienst is wanneer de dienst voor een niet-belastingplichtige wordt verricht. |

(13) |

De verkoop van een optie als een financieel instrument dient te worden behandeld als een dienst los van de onderliggende transacties waarop de optie betrekking heeft. |

(14) |

Ter wille van een uniforme toepassing van de regels voor de plaats van belastbare handelingen dienen begrippen zoals zetel van de bedrijfsuitoefening, vaste inrichting, woonplaats en gebruikelijke verblijfplaats, te worden verduidelijkt. Onverminderd de toepassing van de rechtspraak van het Hof van Justitie, moeten ten behoeve van de praktische toepassing van die begrippen criteria ter beschikking staan die zo helder en objectief mogelijk zijn. |

(15) |

Er dienen regels te worden vastgesteld die waarborgen dat leveringen van goederen op eenvormige wijze worden behandeld wanneer een leverancier de ter zake van afstandverkopen geldende maximumwaarde voor leveringen naar een andere lidstaat heeft overschreden. |

(16) |

Er dient te worden verduidelijkt dat het traject van het vervoermiddel, en niet het traject van de daarmee vervoerde passagiers, bepalend is voor het in de Gemeenschap verrichte gedeelte van een passagiersvervoer. |

(17) |

Wat de intracommunautaire verwerving van goederen betreft, behoudt de lidstaat van verwerving het recht om de verwerving te belasten, ongeacht de btw-behandeling die in de lidstaat van vertrek op de handeling van toepassing is. |

(18) |

De juiste toepassing van de regels inzake de plaats van een dienst steunt hoofdzakelijk op de al dan niet belastingplichtige status van de afnemer, alsook op de hoedanigheid waarin de afnemer handelt. Er moet worden vastgesteld welk bewijs de dienstverrichter van zijn afnemer dient te verkrijgen om diens belastingplichtige status te kunnen bepalen. |

(19) |

Er dient te worden verduidelijkt dat, indien diensten aan een belastingplichtige voor zijn privédoeleinden, met inbegrip van gebruik door het personeel van de afnemer, worden verstrekt, deze belastingplichtige niet geacht worden als belastingplichtige te handelen. Het feit dat een afnemer zijn btw-identificatienummer aan de dienstverrichter heeft meegedeeld, volstaat om vast te stellen dat de afnemer als belastingplichtige handelt, tenzij de dienstverrichter over tegengestelde informatie beschikt. Er moet tevens worden gegarandeerd dat een dienst die tegelijk voor bedrijfsdoeleinden en voor privédoeleinden wordt verworven, slechts op één plaats wordt belast. |

(20) |

Om nauwkeurig te kunnen bepalen waar de afnemer gevestigd is, dient de dienstverrichter de door de afnemer meegedeelde gegevens te verifiëren. |

(21) |

Onverminderd de algemene regel betreffende de plaats van een dienst aan een belastingplichtige, moeten er, wanneer er diensten worden verstrekt aan een afnemer die op meer dan één plaats gevestigd is, regels zijn aan de hand waarvan de dienstverrichter, rekening houdend met de omstandigheden, kan vaststellen voor welke vaste inrichting van de afnemer de dienst wordt verricht. Indien de dienstverrichter niet in staat is die plaats te bepalen, moeten er regels zijn om diens verplichtingen te verduidelijken. Die regels mogen geen invloed hebben op de verplichtingen van de afnemer, noch deze wijzigen. |

(22) |

Ook moet worden gepreciseerd van welk tijdstip de dienstverrichter moet uitgaan om de status, de hoedanigheid en de plaats van vestiging van de al dan niet belastingplichtige afnemer te bepalen. |

(23) |

Het antimisbruikbeginsel geldt in zijn algemeenheid voor de bepalingen van deze verordening, maar de toepassing ervan moet meer in het bijzonder in herinnering worden gebracht met betrekking tot sommige van die bepalingen. |

(24) |

Bepaalde specifieke diensten, zoals de toewijzing van televisie-uitzendrechten van voetbalwedstrijden, de vertaling van teksten, diensten in verband met de indiening van verzoeken om btw-teruggave, en voor een niet-belastingplichtige verrichte diensten van tussenpersonen, behelzen grensoverschrijdende verrichtingen of zelfs de deelneming van buiten de Gemeenschap gevestigde marktdeelnemers. Ter vergroting van de rechtszekerheid moet de plaats van deze diensten duidelijk worden vastgesteld. |

(25) |

Er dient te worden verduidelijkt dat diensten verricht door tussenpersonen die, handelend in naam en voor rekening van een ander, bemiddelen bij het verstrekken van accommodatie in het hotelbedrijf niet onder de specifieke regel betreffende diensten met betrekking tot onroerende goederen vallen. |

(26) |

Wanneer diensten die in het kader van uitvaartverzorging worden verricht, deel uitmaken van één enkele dienst, moeten er ook regels worden vastgesteld om de plaats van de dienst te bepalen. |

(27) |

Om te garanderen dat diensten in verband met culturele, artistieke, sportieve, wetenschappelijke, onderwijs-, amusements- en soortgelijke evenementen op eenvormige wijze worden behandeld, moet worden omschreven wat onder het verlenen van toegang tot dergelijke evenementen wordt verstaan, en wat moet worden verstaan onder met het verlenen van toegang tot dergelijke evenementen samenhangende diensten. |

(28) |

De behandeling van restaurantdiensten en cateringdiensten die aan boord van een vervoermiddel worden verricht, voor zover het passagiersvervoer op het grondgebied van verscheidene landen plaatsvindt, moet worden verduidelijkt. |

(29) |

Aangezien bepaalde regels inzake de verhuur van vervoermiddelen afhangen van de duur van het bezit of het gebruik van het vervoermiddel, moet niet alleen worden vastgesteld welke voertuigen als vervoermiddel worden beschouwd, maar ook verduidelijkt hoe een dergelijke dienst moet worden behandeld in het geval van opeenvolgende contracten. Ook de plaats waar een vervoermiddel daadwerkelijk ter beschikking wordt gesteld van de afnemer, moet worden bepaald. |

(30) |

In bepaalde bijzondere gevallen mag de vergoeding die in rekening wordt gebracht voor de betaling van een transactie met een krediet- of debetkaart, de maatstaf van heffing van die transactie niet verminderen. |

(31) |

Er moet worden verduidelijkt dat het verlaagd tarief van toepassing kan zijn op de verhuur van op kampeerterreinen geïnstalleerde en als accommodatie gebruikte tenten, caravans en kampeerauto’s. |

(32) |

Beroepsopleiding of -herscholing dient zowel onderwijs te omvatten dat rechtstreeks verband houdt met een vak of een beroep, als onderwijs om voor beroepsdoeleinden kennis te verwerven of op peil te houden, ongeacht de duur van de opleiding. |

(33) |

Platinum nobles moeten van de vrijstelling voor deviezen, bankbiljetten en munten worden uitgesloten. |

(34) |

Er moet worden verduidelijkt dat de vrijstelling voor diensten die betrekking hebben op de invoer van goederen en waarvan de waarde in de maatstaf van heffing van die goederen is opgenomen, ook geldt voor vervoerdiensten die worden verricht in het kader van een woonplaatsverandering. |

(35) |

Goederen die door de afnemer buiten de Gemeenschap worden gebracht en bestemd zijn voor de uitrusting of bevoorrading van vervoermiddelen die voor niet-zakelijke doeleinden door andere dan natuurlijke personen zoals publiekrechtelijke lichamen en verenigingen worden gebruikt, moeten van de vrijstelling bij uitvoer worden uitgesloten. |

(36) |

Ter waarborging van eenvormige nationale administratieve praktijken voor de berekening van de minimumwaarde voor de vrijstelling bij uitvoer van goederen die deel uitmaken van de persoonlijke bagage van reizigers, moeten de bepalingen inzake die berekening worden geharmoniseerd. |

(37) |

Er moet worden verduidelijkt dat de vrijstelling voor bepaalde met uitvoer gelijkgestelde handelingen ook geldt voor diensten die onder de bijzondere regeling voor langs elektronische weg verrichte diensten vallen. |

(38) |

Een lichaam dat wordt opgericht krachtens het rechtskader voor een Consortium voor een Europese onderzoeksinfrastructuur (ERIC), mag met het oog op btw-vrijstelling slechts als een internationale instelling worden aangemerkt wanneer het aan bepaalde voorwaarden voldoet. De kenmerken waarover het moet beschikken om voor vrijstelling in aanmerking te komen, moeten derhalve worden vastgesteld. |

(39) |

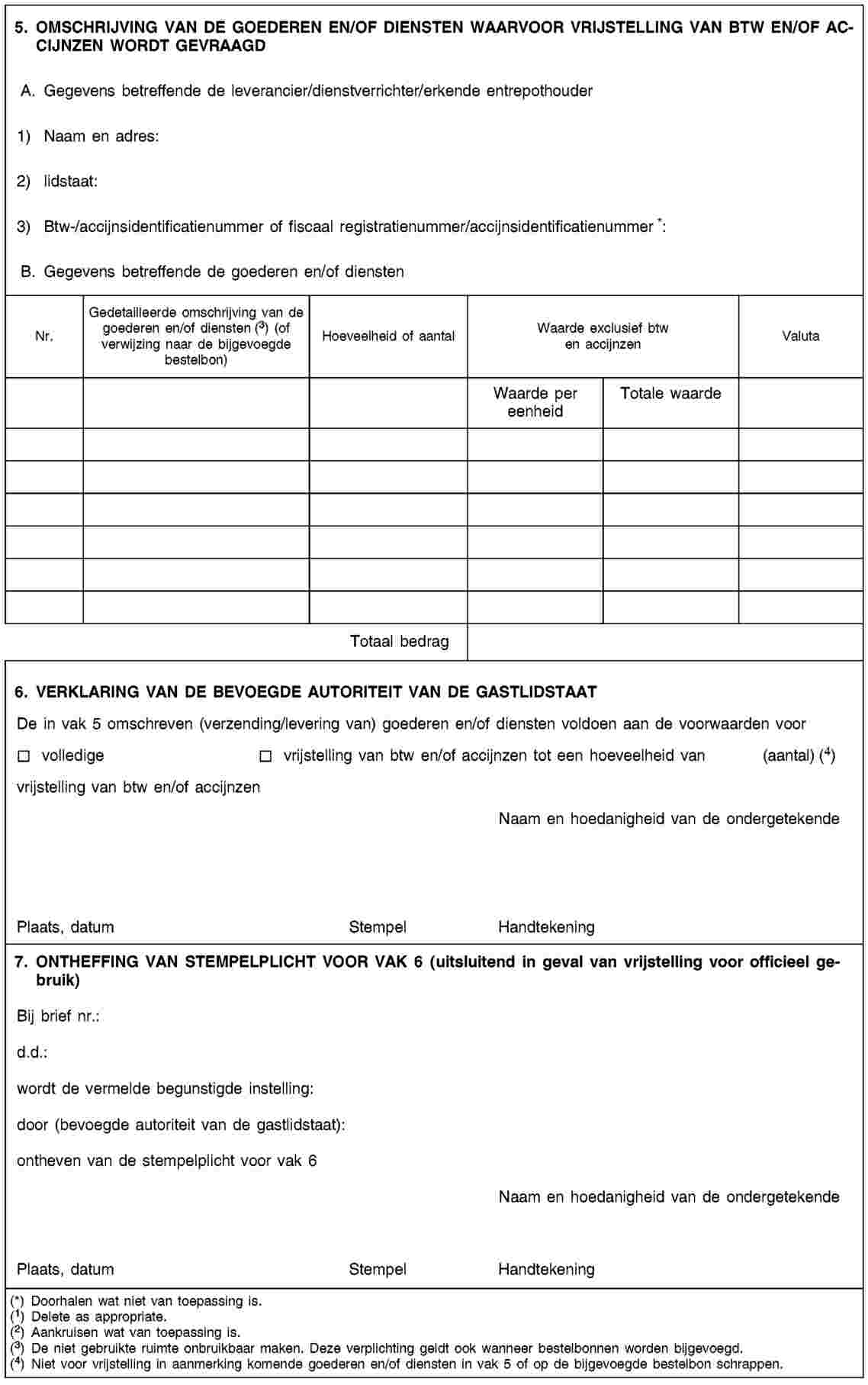

Goederenleveringen en diensten verricht in het kader van diplomatieke en consulaire betrekkingen, voor erkende internationale instellingen of voor bepaalde strijdkrachten zijn binnen bepaalde beperkingen en onder bepaalde voorwaarden vrijgesteld van de btw. Opdat een belastingplichtige die vanuit een andere lidstaat dergelijke goederenleveringen of diensten verricht, zich ervan kan vergewissen dat aan de voorwaarden en beperkingen voor deze vrijstelling is voldaan, dient een certificaat van vrijstelling te worden vastgesteld. |

(40) |

Elektronische invoerdocumenten die aan dezelfde vereisten voldoen als papieren documenten, moeten voor de uitoefening van het recht op aftrek kunnen worden gebruikt. |

(41) |

Wanneer een leverancier of dienstverrichter op het grondgebied van de lidstaat waar de btw verschuldigd is, over een vaste inrichting beschikt, moet worden verduidelijkt in welke omstandigheden die vaste inrichting tot voldoening van de belasting gehouden is. |

(42) |

Er dient te worden verduidelijkt dat een belastingplichtige die de zetel van zijn bedrijfsuitoefening heeft gevestigd op het grondgebied van de lidstaat waar de btw verschuldigd is, voor de verschuldigdheid van de belasting als een in die lidstaat gevestigde belastingplichtige moet worden aangemerkt, zelfs indien die zetel van de bedrijfsuitoefening niet bij het verrichten van de goederenlevering of de dienst betrokken is. |

(43) |

Er dient te worden verduidelijkt dat, ter bevordering van een juistere belastinginning, elke belastingplichtige, zodra hij in het bezit is van zijn btw-identificatienummer, dit nummer bij bepaalde belastbare handelingen mee dient te delen. |

(44) |

De gewichten voor beleggingsgoud die door de goudmarkten algemeen worden aanvaard, moeten worden vermeld en er moet een gemeenschappelijke datum worden vastgesteld waarop de waarde van gouden munten wordt bepaald, teneinde de marktdeelnemers op gelijke voet te behandelen. |

(45) |

Om in aanmerking te komen voor de bijzondere regeling voor niet in de Gemeenschap gevestigde belastingplichtigen die langs elektronische weg diensten verrichten voor niet-belastingplichtigen die in de Gemeenschap gevestigd of woonachtig zijn, gelden bepaalde voorwaarden. Wanneer niet meer aan deze voorwaarden wordt voldaan, moet met name duidelijk worden aangegeven wat de gevolgen daarvan zijn. |

(46) |

Een aantal wijzigingen vloeit voort uit Richtlijn 2008/8/EG. Aangezien deze wijzigingen betrekking hebben op de belastingheffing ter zake van de langdurende verhuur van vervoermiddelen vanaf 1 januari 2013 enerzijds, en op de belastingheffing op langs elektronische weg verrichte diensten vanaf 1 januari 2015 anderzijds, moet worden verduidelijkt dat de overeenkomstige artikelen van deze verordening pas op dezelfde datums van toepassing worden, |

HEEFT DE VOLGENDE VERORDENING VASTGESTELD:

HOOFDSTUK I

ONDERWERP

Artikel 1

Deze verordening behelst maatregelen ter uitvoering van sommige bepalingen van de titels I tot en met V en VII tot en met XII van Richtlijn 2006/112/EG.

HOOFDSTUK II

TOEPASSINGSGEBIED

(TITEL I VAN RICHTLIJN 2006/112/EG)

Artikel 2

De volgende handelingen geven geen aanleiding tot intracommunautaire verwervingen in de zin van artikel 2, lid 1, onder b), van Richtlijn 2006/112/EG:

a) |

het overbrengen van een nieuw vervoermiddel door een niet-belastingplichtige in het kader van een woonplaatsverandering, op voorwaarde dat de vrijstelling van artikel 138, lid 2, onder a), van Richtlijn 2006/112/EG op het tijdstip van levering geen toepassing kon vinden; |

b) |

het terugzenden van een nieuw vervoermiddel door een niet-belastingplichtige naar de lidstaat vanwaaruit het oorspronkelijk aan hem was geleverd met de vrijstelling van artikel 138, lid 2, onder a), van Richtlijn 2006/112/EG. |

Artikel 3

Onverminderd artikel 59 bis, eerste alinea, onder b), van Richtlijn 2006/112/EG zijn de onderstaande diensten niet aan de btw onderworpen indien de dienstverrichter aantoont dat de overeenkomstig hoofdstuk V, afdeling 4, onderafdelingen 3 en 4, van deze verordening bepaalde plaats van de dienst buiten de Gemeenschap gelegen is:

a) |

vanaf 1 januari 2013, de in artikel 56, lid 2, eerste alinea, van Richtlijn 2006/112/EG bedoelde dienst; |

b) |

vanaf 1 januari 2015, de in artikel 58 van Richtlijn 2006/112/EG vermelde diensten; |

c) |

de in artikel 59 van Richtlijn 2006/112/EG vermelde diensten. |

Artikel 4

Een belastingplichtige die overeenkomstig artikel 3 van Richtlijn 2006/112/EG ter zake van zijn intracommunautaire verwervingen van goederen aanspraak op niet-belastbaarheid heeft, behoudt die aanspraak wanneer hem, overeenkomstig artikel 214, lid 1, onder d) of e), van die richtlijn, een btw-identificatienummer is toegekend voor de door hem afgenomen diensten waarvoor hij tot voldoening van de btw is gehouden, of voor de door hem op het grondgebied van een andere lidstaat verrichte diensten waarvoor uitsluitend de afnemer de btw moet voldoen.

Indien evenwel deze belastingplichtige dit btw-identificatienummer met betrekking tot een intracommunautaire verwerving van goederen meedeelt aan een leverancier, wordt hij geacht het in artikel 3, lid 3, van die Richtlijn bedoelde keuzerecht te hebben uitgeoefend.

HOOFDSTUK III

BELASTINGPLICHTIGEN

(TITEL III VAN RICHTLIJN 2006/112/EG)

Artikel 5

Het overeenkomstig Verordening (EEG) nr. 2137/85 opgerichte Europees economisch samenwerkingsverband (EESV) dat aan zijn leden of aan derden onder bezwarende titel goederen of diensten levert, is een belastingplichtige in de zin van artikel 9, lid 1, van Richtlijn 2006/112/EG.

HOOFDSTUK IV

BELASTBARE HANDELINGEN

(ARTIKELEN 24 TOT EN MET 29 VAN RICHTLIJN 2006/112/EG)

Artikel 6

-

1.Onder restaurant- en cateringdiensten wordt verstaan het verstrekken van bereide of onbereide spijzen of dranken dan wel beide, voor menselijke consumptie, in combinatie met voldoende bijkomende diensten ten behoeve van de onmiddellijke consumptie van die spijzen of dranken. Het verstrekken van spijzen of dranken dan wel beide is niet meer dan een onderdeel van het geheel waarin het dienstenaspect de overhand heeft. Restaurantdiensten zijn dergelijke diensten verstrekt in de ruimten van de dienstverrichter en cateringdiensten zijn dergelijke diensten verstrekt elders dan in de ruimten van de dienstverrichter.

-

2.Het verstrekken van bereide of onbereide spijzen of dranken dan wel beide, al dan niet inclusief het vervoer ervan, maar zonder andere bijkomende diensten wordt niet aangemerkt als restaurant- en cateringdiensten in de zin van lid 1.

Artikel 7

-

1.De in Richtlijn 2006/112/EG bedoelde „langs elektronische weg verrichte diensten” betreffen diensten die over het internet of een elektronisch netwerk worden verleend, wegens hun aard grotendeels geautomatiseerd zijn en slechts in geringe mate menselijk ingrijpen vergen, en zonder informatietechnologie niet kunnen worden verricht.

-

2.Lid 1 betreft met name van toepassing de volgende gevallen:

a) |

de levering van gedigitaliseerde producten in het algemeen, daaronder begrepen software en wijzigingen of bijwerkingen van software; |

b) |

diensten die erin bestaan de aanwezigheid van een onderneming of persoon op een elektronisch netwerk, zoals een website of webpagina, te verzorgen of te ondersteunen; |

c) |

automatisch door een computer over het internet of een elektronisch netwerk voortgebrachte diensten in antwoord op specifieke door de afnemer ingevoerde gegevens; |

d) |

de toewijzing onder bezwarende titel van het recht om goederen of diensten te koop aan te bieden op een website die als onlinemarktplaats fungeert, waar de potentiële kopers via een geautomatiseerde procedure een bod uitbrengen en de partijen via een door de computer gegenereerd e-mailbericht op de hoogte worden gebracht van de totstandkoming van een verkoop; |

e) |

internetdienstpakketten (ISP’s) waarbij de telecommunicatiecomponent een ondergeschikt hulpelement is (d.w.z. pakketten waarin meer dan alleen internettoegang wordt verschaft en die andere elementen omvatten, zoals webpagina’s met inhoud die toegang verschaffen tot nieuwsberichten, weerberichten of toeristische informatie spellensites, site hosting, onlinediscussiefora enz.); |

f) |

de in bijlage I genoemde diensten. |

-

3.Met name de volgende gevallen vallen niet onder lid 1:

a) |

radio- en televisieomroepdiensten; |

b) |

telecommunicatiediensten; |

c) |

goederen waarbij de bestelling en de verwerking van de bestelling langs elektronische weg geschieden; |

d) |

cd-roms, floppydisks en soortgelijke materiële informatiedragers; |

e) |

drukwerk, zoals boeken, nieuwsbrieven, dagbladen of tijdschriften; |

f) |

cd’s en audiocassettes; |

g) |

videocassettes en dvd’s; |

h) |

spellen op cd-rom; |

i) |

diensten van beroepsbeoefenaren, zoals advocaten en financiële raadgevers, die hun cliënten per e-mail raad geven; |

j) |

onderwijs waarbij een leraar de inhoud van de cursus over het internet of een elektronisch netwerk, zoals een afstandsverbinding, uiteenzet; |

k) |

materiële offlineherstellingsdiensten van computerapparatuur; |

l) |

offlinegegevensopslag; |

m) |

reclame, zoals in dagbladen, op affiches en op de televisie; |

n) |

telefonische hulpdiensten; |

o) |

onderwijs uitsluitend door middel van schriftelijke cursussen, zoals over de post verzonden cursussen; |

p) |

klassieke veilingen met rechtstreeks menselijk ingrijpen, ongeacht de wijze waarop het bieden gebeurt; |

q) |

telefonische diensten met een videocomponent, ook bekend als videofoondiensten; |

r) |

toegang tot het internet en het world wide web; |

s) |

telefonische diensten die over het internet worden verricht. |

Artikel 8

Wanneer een belastingplichtige slechts de diverse onderdelen van een machine assembleert die hem alle door zijn klant zijn bezorgd, is deze handeling een dienst in de zin van artikel 24, lid 1, van Richtlijn 2006/112/EG.

Artikel 9

Wanneer de verkoop van een optie een handeling is die valt onder artikel 135, lid 1, onder f), van Richtlijn 2006/112/EG, is deze verkoop een dienst in de zin van artikel 24, lid 1, van genoemde richtlijn. Deze dienst staat los van de onderliggende handelingen waarop de dienst betrekking heeft.

HOOFDSTUK V

PLAATS VAN BELASTBARE HANDELINGEN

AFDELING 1

Begrippen

Artikel 10

-

1.Voor de toepassing van de artikelen 44 en 45 van Richtlijn 2006/112/EG wordt onder de plaats waar een belastingplichtige de zetel van zijn bedrijfsuitoefening heeft gevestigd, de plaats verstaan waar de centrale bestuurstaken van het bedrijf worden uitgeoefend.

-

2.Om te bepalen waar de in lid 1 bedoelde plaats gelegen is, wordt rekening gehouden met de plaats waar de voornaamste beslissingen betreffende de algemene leiding van het bedrijf worden genomen, de plaats van de statutaire zetel van het bedrijf en de plaats waar de bestuurders van het bedrijf bijeenkomen.

Wanneer op grond van deze criteria niet met zekerheid kan worden bepaald waar de zetel van de bedrijfsuitoefening van een bedrijf is gevestigd, is de plaats waar de voornaamste beslissingen betreffende de algemene leiding van het bedrijf worden genomen het doorslaggevende criterium.

-

3.Het enkele bestaan van een postadres is ontoereikend om dat adres aan te merken als de plaats van de zetel van de bedrijfsuitoefening van een belastingplichtige.

Artikel 11

-

1.Voor de toepassing van artikel 44 van Richtlijn 2006/112/EG wordt onder „vaste inrichting” verstaan iedere andere inrichting dan de in artikel 10 van deze verordening bedoelde zetel van de bedrijfsuitoefening die gekenmerkt wordt door een voldoende mate van duurzaamheid en een - wat personeel en technische middelen betreft - geschikte structuur om de voor haar eigen behoeften verrichte diensten te kunnen afnemen en ter plaatse te gebruiken.

-

2.Voor de toepassing van de volgende artikelen wordt onder „vaste inrichting” verstaan iedere andere inrichting dan de in artikel 10 van deze verordening bedoelde zetel van de bedrijfsuitoefening die gekenmerkt wordt door een voldoende mate van van duurzaamheid en een — wat personeel en technische middelen betreft — geschikte structuur om de door haar te verrichten diensten te kunnen verstrekken:

a) |

artikel 45 van Richtlijn 2006/112/EG; |

b) |

vanaf 1 januari 2013, artikel 56, lid 2, tweede alinea, van Richtlijn 2006/112/EG; |

c) |

tot en met 31 december 2014, artikel 58 van Richtlijn 2006/112/EG; |

d) |

artikel 192 bis van Richtlijn 2006/112/EG. |

-

3.Het hebben van een btw-identificatienummer volstaat niet om te besluiten dat een belastingplichtige een vaste inrichting heeft.

Artikel 12

Voor de toepassing van Richtlijn 2006/112/EG is de „woonplaats” van een al dan niet belastingplichtige natuurlijke persoon het adres dat in het bevolkingsregister of een soortgelijk openbaar register is opgenomen, of het adres dat door die persoon aan de relevante belastingautoriteiten is meegedeeld tenzij er bewijs voorhanden is dat dit adres niet met de werkelijkheid overeenstemt.

Artikel 13

De in Richtlijn 2006/112/EG bedoelde „gebruikelijke verblijfplaats” van een al dan niet belastingplichtige natuurlijke persoon is de plaats waar deze gewoonlijk verblijft wegens persoonlijke en beroepsmatige bindingen.

Wanneer de natuurlijke persoon beroepsmatige bindingen heeft in een ander land dan het land waar hij persoonlijke bindingen heeft of wanneer beroepsmatige bindingen ontbreken, wordt zijn gebruikelijke verblijfplaats bepaald aan de hand van persoonlijke bindingen waaruit nauwe banden tussen hemzelf en een plaats waar hij woont blijken.

AFDELING 2

Plaats van levering van goederen

(Artikelen 31 tot en met 39 van richtlijn 2006/112/EG)

Artikel 14

Wanneer in de loop van een kalenderjaar de drempel die overeenkomstig artikel 34 van Richtlijn 2006/112/EG door een lidstaat wordt toegepast, wordt overschreden, wijzigt artikel 33 van de bovengenoemde richtlijn niet de plaats van de leveringen ter zake van goederen andere dan accijnsproducten die in de loop van datzelfde kalenderjaar zijn verricht voordat de door de lidstaten toegepaste drempel voor het lopende kalenderjaar is overschreden, mits alle onderstaande voorwaarden vervuld zijn:

a) |

de leverancier heeft geen gebruikgemaakt van het in artikel 34, lid 4, van genoemde richtlijn bepaalde recht om te kiezen; |

b) |

de waarde van zijn goederenleveringen heeft de drempel in het voorafgaande kalenderjaar niet overschreden. |

Artikel 33 van Richtlijn 2006/112/EG wijzigt echter wel de plaats van levering ter zake van de volgende leveringen in de lidstaat van aankomst van de verzending of het vervoer:

a) |

de levering van goederen waardoor in het lopende kalenderjaar de door de lidstaat toegepaste drempel in datzelfde kalenderjaar is overschreden; |

b) |

alle daaropvolgende leveringen van goederen die in deze lidstaat in datzelfde kalenderjaar zijn verricht; |

c) |

de leveringen van goederen die in deze lidstaat zijn verricht in het kalenderjaar volgende op het kalenderjaar waarin de onder a) bedoelde gebeurtenis zich heeft voorgedaan. |

Artikel 15

Het in de Gemeenschap verrichte gedeelte van een passagiersvervoer als bedoeld in artikel 37 van Richtlijn 2006/112/EG wordt bepaald door het traject van het vervoermiddel, en niet door het traject dat door elk van de passagiers wordt afgelegd.

AFDELING 3

Plaats van een intracommunautaire verwerving van goederen

(Artikelen 40, 41 en 42 van richtlijn 2006/112/EG)

Artikel 16

De lidstaat van aankomst van de verzending of het vervoer van goederen waar een intracommunautaire verwerving in de zin van artikel 20 van Richtlijn 2006/112/EG plaatsvindt, oefent zijn heffingsbevoegdheid uit, ongeacht de btw-behandeling van de handeling in de lidstaat van vertrek van de zending of het vervoer van goederen.

Een eventueel verzoek om correctie, door de leverancier van de goederen, van de btw die hij in rekening heeft gebracht en aan de lidstaat van vertrek van de zending of het vervoer van goederen heeft aangegeven, wordt door deze lidstaat overeenkomstig zijn nationale bepalingen afgehandeld.

AFDELING 4

Plaats van een dienst

(Artikelen 43 tot en met 59 van richtlijn 2006/112/EG)

Onderafdeling 1

Status van de afnemer

Artikel 17

-

1.Wanneer de plaats van een dienst afhangt van het al dan niet belastingplichtig zijn van de afnemer, wordt de status van de afnemer bepaald op basis van de artikelen 9 tot en met 13 en artikel 43 van Richtlijn 2006/112/EG.

-

2.Een niet-belastingplichtige rechtspersoon die overeenkomstig artikel 214, lid 1, onder b), van Richtlijn 2006/112/EG voor btw-doeleinden geïdentificeerd is of zou moeten zijn, omdat zijn intracommunautaire verwervingen van goederen aan de btw onderworpen zijn of omdat hij gebruik heeft gemaakt van het keuzerecht om deze handelingen aan de btw te onderwerpen, is een belastingplichtige in de zin van artikel 43 van die richtlijn.

Artikel 18

-

1.Een dienstverrichter kan, tenzij hij over tegengestelde informatie beschikt, ervan uitgaan dat een in de Gemeenschap gevestigde afnemer de status van belastingplichtige heeft:

a) |

wanneer de afnemer hem diens individuele btw-identificatienummer heeft verstrekt en mits hij overeenkomstig artikel 31 van Verordening (EU) nr. 904/2010 van de Raad van 7 oktober 2010 betreffende de administratieve samenwerking en de bestrijding van fraude op het gebied van de belasting over de toegevoegde waarde (5) bevestiging heeft gekregen van de geldigheid van dat identificatienummer alsook van diens naam en adres; |

b) |

wanneer de afnemer nog geen individueel btw-identificatienummer heeft ontvangen, maar aan de dienstverrichter meedeelt dat nummer te hebben aangevraagd, mits hij enig ander bewijs verkrijgt waaruit blijkt dat de afnemer een belastingplichtige is of een niet-belastingplichtige rechtspersoon die voor btw-doeleinden geïdentificeerd moet zijn, en mits hij controles van een redelijke omvang verricht van de juistheid van de door de afnemer verstrekte informatie, met behulp van in het handelsverkeer normale veiligheidsmaatregelen, zoals maatregelen inzake identiteits- en betalingscontroles. |

-

2.Een dienstverrichter kan, tenzij hij over tegengestelde informatie beschikt, ervan uitgaan dat een in de Gemeenschap gevestigde afnemer de status van niet-belastingplichtige heeft wanneer hij aantoont dat die afnemer hem niet diens individuele btw-identificatienummer heeft meegedeeld.

-

3.Een dienstverrichter kan, tenzij hij over tegengestelde informatie beschikt, ervan uitgaan dat een buiten de Gemeenschap gevestigde afnemer de status van belastingplichtige heeft:

a) |

indien hij van de afnemer een verklaring verkrijgt die is afgegeven door de bevoegde belastingautoriteiten van de afnemer waarin wordt bevestigd dat deze economische activiteiten verricht zodat hij teruggaaf van de btw kan krijgen uit hoofde van Richtlijn 86/560/EEG van de Raad van 17 november 1986 betreffende de harmonisatie van de wetgevingen der lidstaten inzake omzetbelasting - Regeling voor de teruggaaf van de belasting over de toegevoegde waarde aan niet op het grondgebied van de Gemeenschap gevestigde belastingplichtigen (6); |

b) |

indien hij, wanneer de afnemer niet in het bezit is van die verklaring, beschikt over het btw-nummer, of een soortgelijk bedrijvenidentificatienummer dat aan de afnemer is toegekend door diens land van vestiging of enig ander bewijs waaruit blijkt dat de afnemer een belastingplichtige is en mits hij controles van een redelijke omvang verricht van de juistheid van de door de afnemer verstrekte informatie, met behulp van in het handelsverkeer normale veiligheidsmaatregelen, zoals maatregelen inzake identiteits- en betalingscontroles. |

Onderafdeling 2

Hoedanigheid van de afnemer

Artikel 19

Voor de toepassing van de regels inzake de plaats van een dienst opgenomen in de artikelen 44 en 45 van Richtlijn 2006/112/EG wordt een belastingplichtige, of een als een belastingplichtige te beschouwen niet-belastingplichtige rechtspersoon, die uitsluitend voor privégebruik, inclusief privégebruik van zijn personeel, diensten afneemt als een niet-belastingplichtige aangemerkt.

Tenzij hij beschikt over tegengestelde informatie, bijvoorbeeld op grond van de aard van de verrichte diensten, kan de dienstverrichter ervan uitgaan dat de diensten voor de bedrijfsdoeleinden van de afnemer bestemd zijn, indien de afnemer hem voor de handeling in kwestie diens individuele btw-identificatienummer heeft meegedeeld.

Eenzelfde dienst die zowel voor privégebruik, inclusief privégebruik van het personeel van de afnemer, als voor diens bedrijfsdoeleinden bestemd is, valt uitsluitend onder artikel 44 van Richtlijn 2006/112/EG, op voorwaarde dat er geen misbruik is.

Onderafdeling 3

Plaats van vestiging van de afnemer

Artikel 20

Wanneer een voor een belastingplichtige, of een als belastingplichtige te beschouwen niet-belastingplichtige rechtspersoon, verrichte dienst onder artikel 44 van Richtlijn 2006/112/EG valt en die belastingplichtige in slechts één land is gevestigd dan wel, bij gebreke van een zetel van de bedrijfsuitoefening of van een vaste inrichting, zijn woonplaats en zijn gebruikelijke verblijfplaats in slechts één land heeft, is die dienst in dat land belastbaar.

De dienstverrichter bepaalt op basis van door de afnemer verstrekte informatie om welke plaats het gaat, en controleert die informatie met behulp van in het handelsverkeer normale veiligheidsmaatregelen, zoals maatregelen inzake identiteits- en betalingscontroles.

Die informatie kan een btw-identificatienummer omvatten dat is toegekend door de lidstaat waar de afnemer is gevestigd.

Artikel 21

Wanneer een voor een belastingplichtige, of een als belastingplichtige te beschouwen niet-belastingplichtige rechtspersoon, verrichte dienst onder artikel 44 van Richtlijn 2006/112/EG valt en de belastingplichtige in meer dan één land is gevestigd, is die dienst belastbaar in het land waar deze belastingplichtige de zetel van zijn bedrijfsuitoefening heeft gevestigd.

Wordt de dienst evenwel verricht voor een vaste inrichting van de belastingplichtige die zich op een andere plaats bevindt dan waar hij de zetel van zijn bedrijfsuitoefening heeft gevestigd, dan is die dienst belastbaar op de plaats van de vaste inrichting die de dienst afneemt en voor haar eigen behoeften gebruikt.

Bij gebreke van een zetel van bedrijfsuitoefening of een vaste inrichting is de dienst belastbaar op de plaats waar de belastingplichtige zijn woonplaats of zijn gebruikelijke verblijfplaats heeft.

Artikel 22

-

1.De dienstverrichter bepaalt aan de hand van de aard en het gebruik van de verrichte dienst voor welke vaste inrichting van de afnemer de dienst wordt verricht.

Wanneer de dienstverrichter niet aan de hand van de aard en het gebruik van de verrichte dienst kan bepalen voor welke vaste inrichting van de afnemer de dienst wordt verricht, let hij er bij het bepalen om welke vaste inrichting het gaat in het bijzonder op of de vaste inrichting in het contract, op de bestelbon en middels het door de lidstaat van de afnemer toegekende en door de afnemer aan hem meegedeelde btw-identificatienummer als afnemer van de dienst aangeduid is alsook of de vaste inrichting de entiteit is die de dienst betaalt.

Wanneer niet overeenkomstig de eerste en de tweede alinea van het onderhavige lid kan worden bepaald voor welke vaste inrichting van de afnemer de dienst wordt verricht of wanneer onder artikel 44 van Richtlijn 2006/112/EG vallende diensten worden verricht voor een belastingplichtige in het kader van een contract dat betrekking heeft op één of meer diensten die op een niet identificeerbare of niet kwantificeerbare manier worden afgenomen, kan de dienstverrichter er rechtsgeldig van uitgaan dat de diensten worden verricht op de plaats waar de afnemer de zetel van zijn bedrijfsuitoefening heeft gevestigd.

-

2.De toepassing van dit artikel laat de verplichtingen van de afnemer onverlet.

Artikel 23

-

1.Vanaf 1 januari 2013 wordt, wanneer een dienst overeenkomstig artikel 56, lid 2, eerste alinea, van Richtlijn 2006/112/EG belastbaar is op de plaats waar de afnemer is gevestigd dan wel, bij gebreke aan een vestiging, zijn woonplaats of gebruikelijke verblijfplaats heeft, deze plaats door de dienstverrichter bepaald op basis van door de afnemer verstrekte feitelijke informatie, die hij verifieert met behulp van in het handelsverkeer normale veiligheidsmaatregelen, zoals maatregelen inzake identiteits- en betalingscontroles.

-

2.Wanneer een dienst overeenkomstig de artikelen 58 en 59 van Richtlijn 2006/112/EG belastbaar is op de plaats waar de afnemer is gevestigd dan wel, bij gebreke aan een vestiging, zijn woonplaats of gebruikelijke verblijfplaats heeft, bepaalt de dienstverrichter deze plaats op basis van door de afnemer verstrekte feitelijke informatie, die hij verifieert met behulp van in het handelsverkeer normale veiligheidsmaatregelen, zoals identiteits- en betalingscontroles.

Artikel 24

-

1.Vanaf 1 januari 2013 wordt, wanneer onder artikel 56, lid 2, eerste alinea, van Richtlijn 2006/112/EG vallende diensten worden verricht voor een niet-belastingplichtige die in meer dan één land gevestigd is of zijn woonplaats in één land en zijn gebruikelijke verblijfplaats in een ander land heeft, bij de plaatsbepaling van die diensten voorrang gegeven aan de plaats die het beste garandeert dat die diensten worden belast op de plaats van het werkelijke verbruik.

-

2.Wanneer onder de artikelen 58 en 59 van Richtlijn 2006/112/EG vallende diensten worden verricht voor een niet-belastingplichtige die in meer dan één land gevestigd is of zijn woonplaats in één land en zijn gebruikelijke verblijfplaats in een ander land heeft, wordt bij de plaatsbepaling van die diensten voorrang gegeven aan de plaats die het beste garandeert dat die diensten worden belast op de plaats van het werkelijke verbruik.

Onderafdeling 4

Gemeenschappelijke bepaling betreffende de bepaling van de status, de hoedanigheid en de plaats van vestiging van de afnemer

Artikel 25

Voor de toepassing van de regels betreffende de plaats van een dienst worden alleen de omstandigheden in aanmerking genomen die heersen op het tijdstip waarop het belastbare feit plaatsvindt. Latere wijzigingen in het gebruik van de verrichte dienst hebben geen invloed op de plaatsbepaling, op voorwaarde dat er geen misbruik is.

Onderafdeling 5

Plaats van een dienst krachtens de hoofdregels

Artikel 26

De handeling waarbij televisie-uitzendrechten voor voetbalwedstrijden door een lichaam aan belastingplichtigen wordt toegewezen, is een handeling die valt onder artikel 44 van Richtlijn 2006/112/EG.

Artikel 27

Diensten die bestaan in het verzoeken om of ontvangen van een btw-teruggave uit hoofde van Richtlijn 2008/9/EG van de Raad van 12 februari 2008 tot vaststelling van nadere voorschriften voor de in Richtlijn 2006/112/EG vastgestelde teruggaaf van de belasting over de toegevoegde waarde aan belastingplichtigen die niet in de lidstaat van teruggaaf maar in een andere lidstaat gevestigd zijn (7), vallen onder artikel 44 van Richtlijn 2006/112/EG.

Artikel 28

Diensten die worden verricht in het kader van uitvaartverzorging, vallen voor zover zij deel uitmaken van één enkele dienst, onder de artikelen 44 en 45 van Richtlijn 2006/112/EG.

Artikel 29

Onverminderd artikel 41 van deze verordening valt de vertaling van teksten onder de artikelen 44 en 45 van Richtlijn 2006/112/EG.

Onderafdeling 6

Diensten van tussenpersonen

Artikel 30

Onder diensten van tussenpersonen zoals bedoeld in artikel 46 van Richtlijn 2006/112/EG worden verstaan de diensten verricht door tussenpersonen die handelen in naam en voor rekening van de afnemer van de dienst, en de diensten verricht door tussenpersonen die handelen in naam en voor rekening van de dienstverrichter.

Artikel 31

Door in naam en voor rekening van een ander handelende tussenpersonen verrichte diensten die bestaan in bemiddeling bij het verstrekken van accommodatie in het hotelbedrijf of in sectoren met een soortgelijke functie vallen onder:

a) |

artikel 44 van Richtlijn 2006/112/EG indien zij worden verricht voor een belastingplichtige of voor een als belastingplichtige te beschouwen niet-belastingplichtige rechtspersoon; |

b) |

artikel 46 van die richtlijn indien zij worden verricht voor een niet-belastingplichtige. |

Onderafdeling 7

Culturele, artistieke, sportieve, wetenschappelijke, onderwijs-, amusements- of soortgelijke diensten

Artikel 32

-

1.Diensten die bestaan in het verlenen van toegang tot culturele, artistieke, sportieve, wetenschappelijke, onderwijs-, amusements- of soortgelijke evenementen als bedoeld in artikel 53 van Richtlijn 2006/112/EG omvatten diensten die er in essentie in bestaan dat in ruil voor een biljet of tegen betaling, inclusief betaling in de vorm van een abonnement, seizoensticket of periodieke bijdrage, toegang tot een evenement wordt verleend.

-

2.Lid 1 is in het bijzonder van toepassing op:

a) |

het verlenen van toegang tot shows, schouwburgvoorstellingen, circusvoorstellingen, beurzen, amusementsparken, concerten, tentoonstellingen en soortgelijke culturele evenementen; |

b) |

het verlenen van toegang tot sportevenementen, zoals wedstrijden of concoursen; |

c) |

het verlenen van toegang tot evenementen op het gebied van onderwijs en wetenschappen, zoals conferenties en seminars. |

-

3.Onder lid 1 valt niet het recht gebruik te maken van accommodaties, zoals gymnastiekzalen, tegen betaling van een bijdrage.

Artikel 33

De in artikel 53 van Richtlijn 2006/112/EG bedoelde samenhangende diensten omvatten de diensten die rechtstreeks met het verlenen van toegang tot culturele, artistieke, sportieve, wetenschappelijke, onderwijs-, amusements- of soortgelijke evenementen samenhangen en die afzonderlijk onder bezwarende titel worden verstrekt aan degene die het evenement bijwoont.

Die samenhangende diensten omvatten met name het gebruik van vestiaires of sanitaire voorzieningen maar niet de loutere diensten van tussenpersonen met betrekking tot de verkoop van toegangsbiljetten.

Onderafdeling 8

Met vervoer samenhangende diensten, expertises of werkzaamheden met betrekking tot roerende zaken

Artikel 34

Behalve wanneer de geassembleerde goederen deel gaan uitmaken van onroerende goederen, wordt de plaats van een voor een niet-belastingplichtige verrichte dienst, die er uitsluitend in bestaat dat een belastingplichtige de diverse onderdelen van een machine, die hem alle door zijn afnemer zijn bezorgd, assembleert, vastgesteld overeenkomstig artikel 54 van Richtlijn 2006/112/EG.

Onderafdeling 9

Het verstrekken van restaurant- en cateringdiensten, aan boord van een vervoermiddel

Artikel 35

Het in de Gemeenschap verrichte gedeelte van een passagiersvervoer als bedoeld in artikel 57 van Richtlijn 2006/112/EG wordt bepaald door het traject van het vervoermiddel, en niet door het traject dat door elk van de passagiers wordt afgelegd.

Artikel 36

Restaurantdiensten en cateringdiensten die binnen een in de Gemeenschap verricht gedeelte van een passagiersvervoer worden verricht, vallen onder artikel 57 van Richtlijn 2006/112/EG.

Restaurantdiensten en cateringdiensten die buiten een dergelijk gedeelte maar op het grondgebied van een lidstaat, een derde land of een derdelandsgebied worden verricht, vallen onder artikel 55 van die richtlijn.

Artikel 37

De plaats van een in de Gemeenschap verrichte restaurantdienst of cateringdienst die deels binnen een in de Gemeenschap verricht gedeelte van een passagiersvervoer wordt verricht en deels buiten een dergelijke gedeelte maar op het grondgebied van een lidstaat, wordt geheel en al bepaald volgens de regels voor het bepalen van de plaats van een dienst die bij de aanvang van de verrichting van de restaurantdienst of cateringdienst van toepassing zijn.

Onderafdeling 10

Verhuur van vervoermiddelen

Artikel 38

-

1.Onder „vervoermiddelen” als bedoeld in artikel 56 en artikel 59, eerste alinea, onder g), van Richtlijn 2006/112/EG worden mede verstaan voertuigen, al dan niet gemotoriseerd, alsook ander materieel en andere toestellen bestemd voor het vervoer van personen of zaken van de ene naar een andere plaats, die door voertuigen kunnen worden getrokken, gesleept of geduwd en die gewoonlijk voor vervoer zijn ontworpen en daarvoor feitelijk kunnen worden gebruikt.

-

2.Onder de in lid 1 bedoelde vervoermiddelen worden in het bijzonder de volgende voertuigen verstaan:

a) |

landvoertuigen, zoals auto’s, motorfietsen, twee- en driewielers, en caravans; |

b) |

aanhangwagens en opleggers; |

c) |

treinwagons; |

d) |

vaartuigen; |

e) |

luchtvaartuigen; |

f) |

voertuigen speciaal ontworpen voor het vervoer van zieken of gewonden; |

g) |

landbouwtrekkers en andere landbouwvoertuigen; |

h) |

mechanisch of elektronisch aangedreven invalidenwagens. |

-

3.Voertuigen die bestemd zijn voor stationair gebruik en containers worden niet als in lid 1 bedoelde vervoermiddelen beschouwd.

Artikel 39

-

1.Voor de toepassing van artikel 56 van Richtlijn 2006/112/EG wordt de duur van het ononderbroken bezit of gebruik van een vervoermiddel dat wordt verhuurd bepaald op basis van het contract tussen de betrokken partijen.

Het contract vormt een vermoeden dat met alle middelen in feite of in rechte kan worden weerlegd om de werkelijke duur van het ononderbroken bezit of gebruik vast te stellen.

Het als gevolg van overmacht overschrijden van de contractuele termijn van kortdurende verhuur in de zin van artikel 56 van Richtlijn 2006/112/EG heeft geen gevolgen voor het bepalen van de duur van het ononderbroken bezit of gebruik van het vervoermiddel.

-

2.Wanneer de verhuur van één en hetzelfde vervoermiddel het voorwerp uitmaakt van opeenvolgende contracten tussen dezelfde partijen, is de duur van elk van die contracten die van het ononderbroken bezit of gebruik van het vervoermiddel krachtens alle contracten samen.

Voor de toepassing van de eerste alinea vormen een contract en de verlengingen daarvan opeenvolgende contracten.

De duur van contracten van kortdurende verhuur die voorafgaan aan een verhuurcontract dat als een contract van lange duur wordt aangemerkt, wordt echter niet herzien, op voorwaarde dat er geen misbruik is.

-

3.Behoudens misbruik hebben latere opeenvolgende contracten voor de toepassing van artikel 56, lid 1, geen invloed op de kwalificatie van een eerder contract overeenkomstig de eerste alinea als een contract van kortdurende verhuur.

Artikel 40

De plaats waar het vervoermiddel daadwerkelijk ter beschikking wordt gesteld van de afnemer als bedoeld in artikel 56, lid 1, van Richtlijn 2006/112/EG, is de plaats waar de afnemer of een voor zijn rekening handelende derde, het fysiek in bezit neemt.

Onderafdeling 11

Diensten voor niet-belastingplichtigen buiten de gemeenschap

Artikel 41

De voor een buiten de Gemeenschap gevestigde niet-belastingplichtige verrichte vertaling van teksten valt onder artikel 59, eerste alinea, onder c), van Richtlijn 2006/112/EG.

HOOFDSTUK VI

MAATSTAF VAN HEFFING

(TITEL VII VAN RICHTLIJN 2006/112/EG)

Artikel 42

Indien een leverancier van goederen of diensten als voorwaarde voor betaling met krediet- of betaalkaart van de afnemer eist dat deze een bedrag aan hemzelf of een andere onderneming betaalt, en het door de afnemer te betalen totaalbedrag niet afhangt van de wijze van betaling, dan maakt dat bedrag deel uit van de maatstaf van heffing voor de levering van goederen of diensten in de zin van de artikelen 73 tot en met 80 van Richtlijn 2006/112/EG.

HOOFDSTUK VII

TARIEVEN

Artikel 43

Het „verstrekken van vakantieaccommodatie” als bedoeld in punt 12 van bijlage III bij Richtlijn 2006/112/EG omvat de verhuur van op kampeerterreinen geïnstalleerde en als accommodatie gebruikte tenten, caravans en kampeerauto’s.

HOOFDSTUK VIII

VRIJSTELLINGEN

AFDELING 1

Vrijstellingen voor bepaalde activtiteiten van algemeen belang

(Artikelen 132, 133 en 134 van richtlijn 2006/112/EG)

Artikel 44

De onder de voorwaarden van artikel 132, lid 1, onder i), van Richtlijn 2006/112/EG verrichte diensten inzake beroepsopleiding of -herscholing omvatten onderwijs dat rechtstreeks verband houdt met een vak of een beroep, en onderwijs met het oog op het voor beroepsdoeleinden verwerven of op peil houden van kennis. De duur van een opleiding of herscholing is hierbij van geen belang.

AFDELING 2

Vrijstellingen ten gunste van andere activiteiten

(Artikelen 135, 136 en 137 van richtlijn 2006/112/EG)

Artikel 45

De in artikel 135, lid 1, onder e), van Richtlijn 2006/112/EG bedoelde vrijstelling is niet van toepassing op platinum nobles.

AFDELING 3

Vrijstellingen bij invoer

(Artikelen 143, 144 en 145 van richtlijn 2006/112/EG)

Artikel 46

De in artikel 144 van Richtlijn 2006/112/EG bedoelde vrijstelling is van toepassing op vervoerdiensten die samenhangen met de invoer van roerende goederen in het kader van een woonplaatsverandering.

AFDELING 4

Vrijstellingen bij uitvoer

(Artikelen 146 en 147 van richtlijn 2006/112/EG)

Artikel 47

Onder de in artikel 146, lid 1, onder b), van Richtlijn 2006/112/EG bedoelde „vervoermiddelen voor privégebruik” vallen vervoermiddelen die voor niet-zakelijke doeleinden worden gebruikt door andere dan natuurlijke personen, zoals publiekrechtelijke lichamen in de zin van artikel 13 van die richtlijn en verenigingen.

Artikel 48

Om te bepalen of de maximumwaarde die een lidstaat vaststelt, als voorwaarde voor de vrijstelling van de levering van goederen die deel uitmaken van de persoonlijke bagage van reizigers, overeenkomstig artikel 147, lid 1, eerste alinea, onder c), van Richtlijn 2006/112/EG is overschreden, moet de berekening gebeuren op basis van de factuurwaarde. De samengetelde waarde van meerdere goederen mag slechts worden gebruikt indien al deze goederen zijn vermeld op dezelfde factuur van dezelfde belastingplichtige die de goederen aan dezelfde afnemer levert.

AFDELING 5

Vrijstellingen voor bepaalde met uitvoer gelijkgestelde handelingen

(Artikelen 151 en 152 van richtlijn 2006/112/EG)

Artikel 49

De vrijstelling bedoeld in artikel 151 van Richtlijn 2006/112/EG is ook van toepassing op elektronische diensten wanneer deze worden verricht door een belastingplichtige op wie de in de artikelen 357 tot en met 369 van die richtlijn bedoelde bijzondere regeling voor langs elektronische weg verrichte diensten van toepassing is.

Artikel 50

-

1.Om een lichaam dat wordt opgericht als een Consortium voor een Europese onderzoeksinfrastructuur (ERIC) als bedoeld in Verordening (EG) nr. 723/2009 van de Raad van 25 juni 2009 betreffende een communautair rechtskader voor een Consortium voor een Europese onderzoeksinfrastructuur (ERIC) (8), voor de toepassing van artikel 143, lid 1, punt g), en artikel 151, lid 1, eerste alinea, punt b), van Richtlijn 2006/112/EG als een internationale instelling te kunnen erkennen, moet elk van de volgende voorwaarden vervuld zijn:

a) |

het vormt een afzonderlijke rechtspersoon met volledige handelingsbevoegdheid; |

b) |

het is opgericht naar en onderworpen aan het recht van de Europese Unie; |

c) |

tot de leden behoren lidstaten en, in voorkomend geval, derde landen en intergouvernementele organisaties, maar geen particuliere lichamen; |

d) |

het heeft specifieke en legitieme doelstellingen die gezamenlijk worden nagestreefd en in hoofdzaak een niet-economisch karakter hebben. |

-

2.De vrijstelling bedoeld in artikel 143, lid 1, punt g), en artikel 151, lid 1, eerste alinea, punt b), van Richtlijn 2006/112/EG is van toepassing op een ERIC als bedoeld in lid 1 wanneer dit door de gastlidstaat als internationale instelling erkend is.

De beperkingen en voorwaarden voor een dergelijke vrijstelling worden vastgesteld in een overeenkomstig artikel 5, lid 1, punt d), van Verordening (EG) nr. 723/2009 gesloten overeenkomst tussen de leden van het ERIC. Voor goederen die niet worden verzonden of vervoerd naar een plaats buiten de lidstaat waar de levering van deze goederen wordt verricht, evenals voor diensten, kan de vrijstelling worden verleend in de vorm van teruggaaf van de btw overeenkomstig artikel 151, lid 2, van Richtlijn 2006/112/EG.

Artikel 51

-

1.Wanneer de afnemer van goederen of diensten in de Gemeenschap is gevestigd maar niet in de lidstaat waar de levering of de dienst wordt verricht, geldt het in bijlage II bij deze verordening opgenomen certificaat van vrijstelling van btw en/of van accijnzen, onverminderd de toelichtingen in de bijlage bij dat certificaat, als bevestiging dat de handeling mogelijk in aanmerking komt voor die vrijstelling krachtens artikel 151 van Richtlijn 2006/112/EG.

Bij gebruikmaking van dat certificaat kan de lidstaat van vestiging van de afnemer van de goederen of de diensten besluiten of hij van een gemeenschappelijk certificaat van vrijstelling van btw en accijnzen dan wel van twee onderscheiden certificaten gebruik maakt.

-

2.Het in lid 1 bedoelde certificaat wordt afgestempeld door de bevoegde autoriteiten van de gastlidstaat. Wanneer de goederen of diensten evenwel bestemd zijn voor officieel gebruik, kunnen de lidstaten de afnemer onder door hen vast te stellen voorwaarden ontheffen van de verplichting het certificaat te laten afstempelen. Die ontheffing kan in geval van misbruik worden ingetrokken.

De lidstaten delen de Commissie mee welk contactpunt is aangewezen ter aanduiding van de diensten die het certificaat kunnen afstempelen, alsook in welke mate zij ontheffing verlenen van de verplichting tot afstempeling van het certificaat. De Commissie brengt de van de lidstaten ontvangen gegevens ter kennis van de andere lidstaten.

-

3.Wanneer de vrijstelling direct wordt verleend in de lidstaat waar de levering of de dienst wordt verricht, verlangt de leverancier of dienstverrichter dat zijn afnemer hem het in lid 1 van dit artikel bedoelde certificaat bezorgt en houdt hij dit bij in zijn administratie. Wanneer de vrijstelling wordt verleend in de vorm van teruggaaf van de btw overeenkomstig artikel 151, lid 2, van Richtlijn 2006/112/EG, wordt het certificaat gehecht aan het verzoek om teruggaaf dat bij de betrokken lidstaat wordt ingediend.

HOOFDSTUK IX

AFTREK

(TITEL X VAN RICHTLIJN 2006/112/EG)

Artikel 52

Wanneer de lidstaat van invoer een elektronisch systeem voor het vervullen van de douaneformaliteiten heeft ingevoerd, omvat het begrip „document waaruit de invoer blijkt” in artikel 178, onder e), van Richtlijn 2006/112/EG eveneens de elektronische versie van dergelijke documenten, mits de uitoefening van het recht op aftrek kan worden gecontroleerd.

HOOFDSTUK X

VERPLICHTINGEN VAN DE BELASTINGPLICHTIGEN EN VAN BEPAALDE NIET-BELASTINGPLICHTIGE PERSONEN

(TITEL XI VAN RICHTLIJN 2006/112/EG)

AFDELING 1

Tegenover de schatkist tot voldoening van de belasting gehouden personen

Artikelen 192 bis tot en met 205 van Richtlijn 2006/112/EG

Artikel 53

-

1.Voor de toepassing van artikel 192 bis van Richtlijn 2006/112/EG komt alleen in aanmerking een vaste inrichting van de belastingplichtige welke gekenmerkt wordt door een voldoende mate van duurzaamheid en een - wat personeel en technisch materieel betreft - geschikte structuur die het mogelijk maakt de goederenlevering of de dienst waarbij die inrichting betrokken is te verrichten.

-

2.Wanneer een belastingplichtige een vaste inrichting heeft op het grondgebied van de lidstaat waar de btw is verschuldigd, wordt die vaste inrichting geacht niet betrokken te zijn bij de goederenlevering of dienst in de zin van artikel 192 bis, onder b), van Richtlijn 2006/112/EG, tenzij het personeel en het technisch materieel van deze vaste inrichting door deze belastingplichtige worden ingezet voor handelingen die inherent zijn aan het verrichten van de belastbare goederenlevering of dienst in die lidstaat, vóór of tijdens die verrichting.

Wanneer de middelen van de vaste inrichting uitsluitend worden ingezet voor administratieve ondersteunende taken zoals boekhouding, facturering en schuldinvordering, worden zij niet geacht te worden ingezet voor het verrichten van de goederenlevering of dienst.

Wanneer een factuur evenwel wordt uitgereikt onder het btw-identificatienummer dat is toegekend door de lidstaat van de vaste inrichting, wordt die vaste inrichting geacht betrokken te zijn bij de in die lidstaat verrichte goederenlevering of dienst, tenzij het tegendeel is bewezen.

Artikel 54

Wanneer een belastingplichtige de zetel van zijn bedrijfsuitoefening heeft gevestigd op het grondgebied van de lidstaat waar de btw verschuldigd is, is artikel 192 bis van Richtlijn 2006/112/EG niet van toepassing, ongeacht of die zetel betrokken is bij de door de belastingplichtige in die lidstaat verrichte goederenlevering of dienst.

AFDELING 2

Diverse bepalingen

(Artikelen 272 en 273 van Richtlijn 2006/112/EG)

Artikel 55

Voor de in artikel 262 van Richtlijn 2006/112/EG bedoelde handelingen zijn de belastingplichtigen aan wie overeenkomstig artikel 214 van die richtlijn een individueel btw-identificatienummer moet worden toegekend en voor btw-doeleinden geïdentificeerde niet-belastingplichtige rechtspersonen, wanneer zij als zodanig handelen, verplicht om aan de verrichters van voor hen bestemde goederenleveringen of diensten hun btw-identificatienummer mee te delen zodra dat nummer in hun bezit is.

Belastingplichtigen als bedoeld in artikel 3, lid 1, punt b), van Richtlijn 2006/112/EG die overeenkomstig artikel 4, eerste alinea, van deze verordening ter zake van hun intracommunautaire verwervingen van goederen aanspraak op niet-belastbaarheid hebben, zijn niet verplicht hun individuele btw-identificatienummer mee te delen wanneer hun overeenkomstig artikel 214, lid 1, punt d) of punt e), van die richtlijn een btw-identificatienummer is toegekend.

HOOFDSTUK XI

BIJZONDERE REGELINGEN

AFDELING 1

Bijzondere regeling voor beleggingsgoud

(Artikelen 344 tot en met 356 van Richtlijn 2006/112/EG)

Artikel 56

De omschrijving „een door de goudmarkten aanvaard gewicht” als bedoeld in artikel 344, lid 1, onder 1), van Richtlijn 2006/112/EG, verwijst ten minste naar de in bijlage III bij deze verordening opgenomen eenheden en handelsgewichten.

Artikel 57

Met het oog op de vaststelling van de in artikel 345 van Richtlijn 2006/112/EG bedoelde lijst van gouden munten verwijzen de begrippen „prijs” en „openmarktwaarde” als bedoeld in in artikel 344, lid 1, onder 2), van die richtlijn, naar de prijs en de openmarktwaarde op 1 april van elk jaar. Wanneer 1 april niet valt op een dag waarop deze waarden worden vastgesteld, worden de waarden gebruikt van de eerstvolgende dag waarop zij worden vastgesteld.

AFDELING 2

Bijzondere regeling voor niet in de gemeenschap gevestigde belastingplichtigen die langs elektronische weg diensten verrichten voor niet-belastingplichtigen

(Artikelen 357 tot en met 369 van Richtlijn 2006/112/EG)

Artikel 58

Wanneer een niet in de Gemeenschap gevestigde belastingplichtige die gebruik maakt van de bijzondere regeling voor langs elektronische weg verrichte diensten van de artikelen 357 tot en met 369 van Richtlijn 2006/112/EG, in de loop van een kalenderkwartaal aan ten minste één van de in artikel 363 van die richtlijn vastgestelde verwijderingscriteria voldoet, sluit de lidstaat van identificatie deze niet in de Gemeenschap gevestigde belastingplichtige uit van de bijzondere regeling. In dergelijke gevallen kan de niet in de Gemeenschap gevestigde belastingplichtige op elk tijdstip gedurende dat kwartaal van de bijzondere regeling worden uitgesloten.

Ter zake van de langs elektronische weg verrichte diensten die verricht zijn vóór de verwijdering maar tijdens het kalenderkwartaal waarin de verwijdering geschiedde, dient de niet in de Gemeenschap gevestigde belastingplichtige over het totale kwartaal een btw-aangifte in overeenkomstig artikel 364 van Richtlijn 2006/112/EG. De verplichting tot het indienen van deze aangifte laat de eventuele verplichting tot identificatie voor btw-doeleinden in een lidstaat volgens de gebruikelijke bepalingen onverlet.

Artikel 59

Elke aangifteperiode (kalenderkwartaal) in de zin van artikel 364 van Richtlijn 2006/112/EG is een afzonderlijke aangifteperiode.

Artikel 60

De bedragen op een overeenkomstig artikel 364 van Richtlijn 2006/112/EG ingediende btw-aangifte kunnen op een later tijdstip uitsluitend worden gewijzigd door middel van een wijziging van diezelfde aangifte en niet door middel van een verrekening op een volgende aangifte.

Artikel 61

Bedragen op btw-aangiften in het kader van de bijzondere regeling voor langs elektronische weg verrichte diensten van de artikelen 357 tot en met 369 van Richtlijn 2006/112/EG mogen niet worden afgerond op de dichtstbijzijnde hele monetaire eenheid. Het precieze btw-bedrag moet worden aangegeven en voldaan.

Artikel 62

De lidstaat van identificatie die een bedrag ontvangt dat hoger is dan het opgegeven bedrag in de btw-aangifte die is ingediend voor langs elektronische weg verrichte diensten in het kader van artikel 364 van Richtlijn 2006/112/EG, betaalt het teveel betaalde bedrag rechtstreeks aan de betrokken belastingplichtige terug.

Wanneer de lidstaat van identificatie een bedrag heeft ontvangen met betrekking tot een btw-aangifte die nadien onjuist blijkt te zijn, terwijl deze lidstaat dat bedrag reeds over de lidstaten van verbruik heeft verdeeld, maken deze lidstaten het te veel geïnde bedrag rechtstreeks over aan de niet in de Gemeenschap gevestigde belastingplichtige en stellen zij de lidstaat van identificatie in kennis van de vereiste aanpassing.

Artikel 63

De bedragen aan btw die overeenkomstig artikel 367 van Richtlijn 2006/112/EG zijn voldaan, hebben specifiek betrekking op de overeenkomstig artikel 364 van die richtlijn ingediende btw-aangifte. Eventuele latere wijzigingen van de betaalde bedragen kunnen slechts onder verwijzing naar de desbetreffende aangifte worden verricht en kunnen niet op een andere aangifte worden opgevoerd of op een volgende aangifte worden verrekend.

HOOFDSTUK XII

SLOTBEPALINGEN

Artikel 64

Verordening (EG) nr. 1777/2005 wordt ingetrokken.

Verwijzingen naar de ingetrokken verordening gelden als verwijzingen naar de onderhavige verordening en worden gelezen volgens de concordantietabel in bijlage IV.

Artikel 65

Deze verordening treedt in werking op de twintigste dag na die van de bekendmaking ervan in het Publicatieblad van de Europese Unie.

Zij is van toepassing vanaf 1 juli 2011.

Hierbij geldt echter dat:

— |

Artikel 3, punt a), artikel 11, lid 2, punt b), artikel 23, lid 1, en artikel 24, lid 1, van toepassing zijn vanaf 1 januari 2013. |

— |

Artikel 3, punt b), van toepassing is vanaf 1 januari 2015. |

— |

Artikel 11, lid 2, punt c), van toepassing is tot en met 31 december 2014. |

Deze verordening is verbindend in al haar onderdelen en is rechtstreeks toepasselijk in elke lidstaat.

Gedaan te Brussel, 15 maart 2011.

Voor de Raad

De voorzitter

MATOLCSY Gy.

BIJLAGE I

Artikel 7 van de onderhavige verordening

1. |

Punt 1) van bijlage II bij Richtlijn 2006/112/EG:

|

2. |

Punt 2) van bijlage II bij Richtlijn 2006/112/EG:

|

3. |

Punt 3) van bijlage II bij Richtlijn 2006/112/EG:

|

4. |

Punt 4) van bijlage II bij Richtlijn 2006/112/EG:

|

5. |

Punt 5) van bijlage II bij Richtlijn 2006/112/EG:

|

BIJLAGE II

Artikel 51 van de onderhavige verordening

Toelichting

1. |

Dit certificaat vormt voor de leverancier/dienstverrichter of erkende entrepothouder het bewijs dat de goederen die worden verzonden of geleverd aan dan wel de diensten die worden verricht voor de in artikel 151 van Richtlijn 2006/112/EG en artikel 13 van Richtlijn 2008/118/EG bedoelde instellingen/personen, van belastingen zijn vrijgesteld. Dit betekent derhalve dat voor elke leverancier/dienstverrichter of entrepothouder een certificaat dient te worden opgesteld. De leverancier/dienstverrichter of entrepothouder bewaart dit certificaat in zijn administratie overeenkomstig de wettelijke voorschriften die in zijn lidstaat van toepassing zijn. |

2. |

|

3. |

Met de verklaring in vak 3 van het certificaat verstrekt de begunstigde instelling/persoon de voor de beoordeling van het verzoek om vrijstelling in de gastlidstaat vereiste gegevens. |

4. |

Met haar verklaring in vak 4 van het certificaat bevestigt de instelling de in de vakken 1 en 3 a) van het document vermelde gegevens en bevestigt zij dat de begunstigde persoon een personeelslid van de instelling is. |

5. |

|

6. |

De vorengenoemde verklaring van de begunstigde instelling/persoon wordt in vak 6 gewaarmerkt door het stempel van de bevoegde autoriteit van de gastlidstaat. Deze autoriteit kan zijn instemming afhankelijk maken van de goedkeuring van een andere autoriteit in deze lidstaat. Deze goedkeuring dient door de bevoegde belastingdienst te worden verkregen. |

7. |

Ter vereenvoudiging van de procedure kan de bevoegde autoriteit de begunstigde instelling ontheffen van de verplichting het document te laten afstempelen wanneer de goederen of diensten voor officieel gebruik bestemd zijn. De begunstigde instelling maakt van deze ontheffing melding in vak 7 van het certificaat. |

-

Ter informatie enige voorbeelden van gangbare valutacodes: EUR (euro), BGN (Bulgaarse lev), CZK (Tsjechische kroon), DKK (Deense kroon), GBP (Brits pond), HUF (Hongaarse forint), LTL (Litouwse litas), PLN (Poolse zloty), RON (Roemeense leu), SEK(Zweedse kroon), USD (Amerikaanse dollar).

BIJLAGE III

Artikel 56 van de onderhavige verordening

Eenheid |

Handelsgewichten |

Kg |

12,5/1 |

Gram |

500/250/100/50/20/10/5/2,5/2 |

Once (1 oz = 31,1035 g) |

100/10/5/1/1/2/1/4 |

Taël (1 taël = 1,193 oz.) (1) |

10/5/1 |

Tola (10 tola = 3,75 oz.) (2) |

10 |

-

Taël = een traditionele Chinese gewichtseenheid. De nominale zuiverheid van een taëlstaaf bedraagt in Hongkong 990, maar in Taiwan kunnen staven van 5 en 10 taël een zuiverheid van 999,9 hebben.

-

Tola = een traditionele Indiase gewichtseenheid voor goud. In zijn meest gangbare verschijningsvorm heeft een staaf een gewicht van 10 tola en een zuiverheid van 999.

BIJLAGE IV

Transponeringstabel

Verordening (EG) nr. 1777/2005 |

Deze verordening |

Hoofdstuk I |

Hoofdstuk I |

Artikel 1 |

Artikel 1 |

Hoofdstuk II |

Hoofdstukken III en IV |

Afdeling 1 van hoofdstuk II |

Hoofdstuk III |

Artikel 2 |

Artikel 5 |

Afdeling 2 van hoofdstuk II |

Hoofdstuk IV |

Artikel 3, lid 1 |

Artikel 9 |

Artikel 3, lid 2 |

Artikel 8 |

Hoofdstuk III |

Hoofdstuk V |

Afdeling 1 van hoofdstuk III |

Afdeling 4 van hoofdstuk V |

Artikel 4 |

Artikel 28 |

Afdeling 2 van hoofdstuk III |

Afdeling 4 van hoofdstuk V |

Artikel 5 |

Artikel 34 |

Artikel 6 |

Artikelen 29 en 41 |

Artikel 7 |

Artikel 26 |

Artikel 8 |

Artikel 27 |

Artikel 9 |

Artikel 30 |

Artikel 10 |

Artikel 38, lid 2, onder b) en c) |

Artikel 11, leden 1 en 2 |

Artikel 7, leden 1 en 2 |

Artikel 12 |

Artikel 7, lid 3 |

Hoofdstuk IV |

Hoofdstuk VI |

Artikel 13 |

Artikel 42 |

Hoofdstuk V |

Hoofdstuk VIII |

Afdeling 1 van hoofdstuk V |

Afdeling 1 van hoofdstuk VIII |

Artikel 14 |

Artikel 44 |

Artikel 15 |

Artikel 45 |

Afdeling 2 van hoofdstuk V |

Afdeling 4 van hoofdstuk VIII |

Artikel 16 |

Artikel 47 |

Artikel 17 |

Artikel 48 |

Hoofdstuk VI |

Hoofdstuk IX |

Artikel 18 |

Artikel 52 |

Hoofdstuk VII |

Hoofdstuk XI |

Artikel 19, lid 1 |

Artikel 56 |

Artikel 19, lid 2 |

Artikel 57 |

Artikel 20, lid 1 |

Artikel 58 |

Artikel 20, lid 2 |

Artikel 62 |

Artikel 20, lid 3, eerste alinea |

Artikel 59 |

Artikel 20, lid 3, tweede alinea |

Artikel 60 |

Artikel 20, lid 3, derde alinea |

Artikel 63 |

Artikel 20, lid 4 |

Artikel 61 |

Hoofdstuk VIII |

Afdeling 3 van hoofdstuk V |

Artikel 21 |

Artikel 16 |

Artikel 22 |

Artikel 14 |

Hoofdstuk IX |

Hoofdstuk XII |

Artikel 23 |

Artikel 65 |

Bijlage I |

Bijlage I |

Bijlage II |

Bijlage III |

Deze samenvatting is overgenomen van EUR-Lex.